Quand on travaille en entreprise, que l’on soit dirigeant ou collaborateur, il arrive d’utiliser son véhicule personnel pour un déplacement professionnel. Dès lors, vous pouvez percevoir un remboursement de vos frais : on parle d’indemnités kilométriques.

Ces montants sont encadrés par la législation française, définis par l’administration fiscale. Mais comment fonctionne ce système d’indemnités kilométriques ? Existe-t-il un barème officiel ? Comment les calculer ? Tout le monde peut-il les percevoir ?

Nos autres articles :

Comment gérer les notes de frais efficacement ?

Tout comprendre sur la comptabilité analytique

Planning du personnel: comment bien le construire ?

1- Indemnités kilométriques : définitions

A – Que sont les indemnités kilométriques ?

Concrètement, les indemnités kilométriques sont une somme versée à un collaborateur ou à un dirigeant qui décide d’utiliser son véhicule personnel dans un but professionnel.

Ces indemnités couvrent tous les déplacements professionnels, quelle que soit leur nature. Les trajets habituels entre votre domicile et votre lieu de travail n’entrent pas en considération.

Définis par l’administration fiscale via un barème officiel, les différents montants à rembourser prennent en compte diverses estimations pour leur calcul, à savoir :

-

Les coûts liés à l’usure générale du véhicule ;

-

Les coûts du carburant ;

-

L’entretien global du véhicule ;

-

L’achat des pneumatiques éventuels ;

Le montant de l’assurance annuelle de votre voiture.

Enfin, il ne faut pas oublier que le calcul de ces indemnités kilométriques doit aussi considérer le nombre de trajets réalisés dans un mois, la longueur de ces trajets et la puissance fiscale de votre voiture.

B – Un remboursement avec justificatif

Pour prétendre au remboursement de vos frais kilométriques, il est important de justifier de deux choses :

-

d’une part, vous (ou votre conjoint) devez être propriétaire du véhicule utilisé lors du déplacement professionnel,

-

d’autre part, vous devez présenter des preuves de vos dépenses à votre employeur : frais de stationnement (paramètres, parking), frais de péage sur autoroute, mais également les intérêts annuels liés à l’achat à crédit de votre véhicule.

Dans ces justificatifs, il est impératif que figure la date du déplacement, mais également le motif du déplacement professionnel ainsi que la distance parcourue (aller et retour).

Dès lors, le montant de votre remboursement des frais kilométriques s’effectue en appliquant le barème fiscal dédié. C’est votre employeur qui vous verse ces indemnités sous la forme d’un forfait déterminé en amont par les services des impôts.

2 – Comment calculer les indemnités kilométriques ?

A – Barème pour le calcul des frais kilométriques

Chaque année, généralement entre la fin janvier et la fin mars selon les périodes, les services administratifs des impôts communiquent le barème kilométrique.

Cette règle de calcul s’applique très facilement et prend en compte deux points essentiels :

-

Le nombre de chevaux fiscaux ou la puissance fiscale de votre véhicule : on retrouve l’information exprimée par l’acronyme « CV » précédé d’un chiffre. Cette indication se trouve sur la carte grise du véhicule.

-

La distance parcourue pour votre déplacement professionnel, exprimée en kilomètres.

Il faut remarquer qu’il existe un barème kilométrique différent selon le type de véhicule. En effet, vous n’obtiendrez pas les mêmes valeurs ni le même montant si vous vous déplacez en voiture, à moto ou en scooter (ou tout véhicule motorisé inférieur ou égal à 50 cm³).

Le calcul est très simple, il suffit de prendre en compte le tableau suivant qui récapitule les différentes règles de calcul selon le type et la puissance de votre véhicule.

Exemple avec ce barème applicable aux revenus de 2018 (en vue d’une déclaration de revenus prévue au printemps 2019).

NB : « d » représente la distance effectuée en kilomètres.

|

Automobiles | |||

|

Puissance administrative |

Jusqu’à 5000 km |

Entre 5001 et 20 000 km |

Plus de 20 000 km |

|

3 CV (inférieur ou égal) |

d x 0.451 |

(d x 0,270) + 906 |

d x 0,315 |

|

4 CV |

d x 0,518 |

(d x 0,291) + 1136 |

d x 0,349 |

|

5 CV |

d x 0,543 |

(d x 0,305) + 1188 |

d x 0,364 |

|

6 CV |

d x 0,568 |

(d x 0,32) + 1244 |

d x 0,382 |

|

7 CV |

d x 0,595 |

(d x 0,337) + 1288 |

d x 0,401 |

|

Deux-roues type motos | |||

|

Puissance administrative |

Jusqu’à 3000 km |

Entre 3001 et 6000 km |

Plus de 6000 km |

|

1 ou 2 CV |

d x 0.338 |

(d x 0,084) + 760 |

d x 0,146 |

|

3, 4 ou 5 CV |

d x 0.4 |

(d x 0,07) + 989 |

d x 0,235 |

|

Plus de 5 CV |

d x 0.518 |

(d x 0,067) + 1351 |

d x 0,292 |

|

Deux-roues type cyclomoteurs, scooters (inférieur ou égale à 50 cm³) | |||

|

Puissance administrative |

Jusqu’à 2000 km |

Entre 2001 et 5000 km |

Plus de 5000 km |

|

1 ou 2 CV |

d x 0.269 |

(d x 0,063) + 412 |

d x 0,146 |

Il est recommandé d’éditer vos notes de frais mois après mois. Cela minimise les risques d’erreurs in fine.

NB : Vous ne pouvez pas récupérer la TVA sur les frais kilométriques.

Les sommes qui vous sont versées par votre entreprise au titre d’indemnités kilométriques ne sont pas soumises à la TVA, laquelle est non éligible et donc non déductible de fait.

B- Réduction d’impôts pour les vélos

Depuis 2019, il est possible dorénavant de percevoir une somme forfaitaire quand vous vous déplacez en vélo.

Seul mode de transport éligible à un véritable remboursement des trajets entre votre domicile et votre lieu de travail, le vélo s’inscrit dans une démarche de l’amélioration des politiques RSE des entreprises qui prennent en compte les enjeux environnementaux.

Cette réduction est égale au coût supporté par votre entreprise, dans la limite de 25 % des frais d’achat, d’entretien ou de location des vélos.

De plus, depuis 2016, une indemnité kilométrique de 0,25 €/km existe déjà pour les entreprises qui souhaitent que leurs salariés et collaborateurs effectuent le trajet domicile-travail en vélo.

Cette indemnité reste exonérée de charges sociales et d’impôt sur le revenu dans la limite de 200 km/an/salarié.

C – Qui peut bénéficier du remboursement des frais kilométriques ?

Tous les salariés peuvent prétendre au remboursement de leurs frais kilométriques, quel que soit son poste, sa qualification ou son statut au sein de l’entreprise.

Les seules conditions pour en bénéficier sont :

-

Le véhicule doit être immaculé à votre nom personnel ;

-

Les déplacements doivent être strictement professionnels ;

-

Les déplacements doivent pouvoir être justifiés avec précision (date, heure, raison du déplacement et nombre de kilomètres parcourus).

3 – Comment transmettre vos notes de frais kilométriques ?

Enfin, pour bénéficier du remboursement de vos frais kilométriques, il est important en amont de vous renseigner à propos des pratiques de votre employeur concernant le remboursement kilométrique.

Certaines précisions peuvent apparaître dans votre contrat de travail ou dans les conventions collectives.

Pour transmettre vos notes de frais, vous devez remettre à votre employeur les éléments suivants :

-

Une copie de votre carte grise qui prouve que vous êtes le propriétaire du véhicule utilisé. Ce document apporte les caractéristiques du véhicule. En cas de location, vous devez aussi apporter une justification de location.

-

Les éléments précis concernant vos déplacements professionnels avec les heures, les dates, l’objet du déplacement, les personnes visitées, la distance parcourue et les pièces annexes éventuelles (tickets de péage, parking, stationnement, etc.)

En somme, les notes de frais kilométriques sont un excellent moyen pour vous faire rembourser une partie de vos déplacements.

Non soumis à l’impôt sur le revenu, vous n’avez pas besoin de les mentionner sur votre déclaration annuelle en cas de déduction forfaitaire de 10 %.

En revanche, si vous avez opté pour les frais réels, les indemnités kilométriques remboursées doivent être déclarées, au même titre que n’importe quel autre remboursement perçu avec justificatif.

La gestion des notes de frais peut vite devenir un casse-tête pour les RH, une fois la procédure et les droits d’accès compris, il faut traiter en interne les demandes de vos collaborateurs.

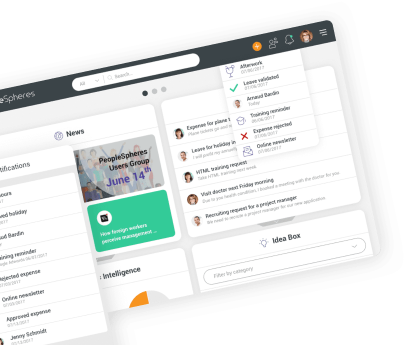

PeopleSpheres vous propose un module Note de frais où vos collaborateurs rentrent leurs demandes ainsi que le justificatif. Le logiciel fait en sorte que la demande doit être complète avec les bons documents et bonnes informations avant le transfert pour la validation. Une fois cette dernière validée, l’une des fonctionnalités de notre Socle RH va envoyer une notification automatique à votre collaborateur afin de l’avertir de l’avancée de sa demande. Vous obtiendrez un gain de temps considérable sur votre gestion RH !

N’hésitez plus et demandez votre essai gratuit de la solution PeopleSpheres.

Découvrez nos autres articles sur la gestion des notes de frais.

-640x380.jpg)